ارزش ذاتی و زمانی قرارداد اختیار معامله

آشنایی با مفاهیم ارزش ذاتی و ارزش زمانی در اختیار معامله و نحوه محاسبه آنها – درک عوامل موثر بر قیمتگذاری آپشنها و کاربرد آن در تصمیمگیریهای معاملاتی

به گزارش بورس امروز؛ یکی از چالشهای اصلی معاملهگران بازار اختیار معامله ، تعیین ارزش منصفانه این قراردادها است. سوال کلیدی این است “چه مبلغی برای خرید یا فروش یک قرارداد آپشن منطقی است؟”

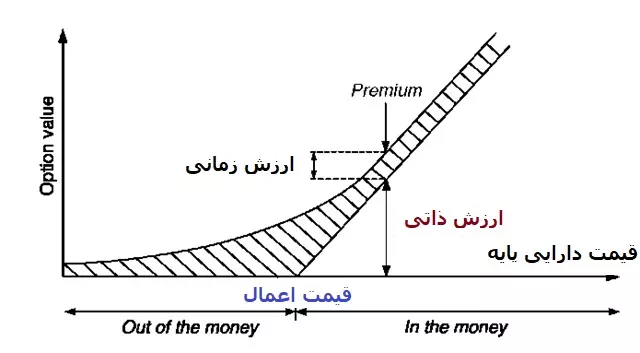

برای پاسخ به این پرسش اساسی، باید بدانیم که ارزش یک قرارداد آپشن از دو جزء اصلی تشکیل شده است:

ارزش ذاتی (Intrinsic Value): ارزش واقعی و قابل محاسبه قرارداد در لحظه حاضر

ارزش زمانی (Time Value): ارزش اضافی ناشی از پتانسیل تغییرات قیمت تا زمان سررسید

مجموع این دو مؤلفه، قیمت نهایی یا “پرمیوم” قرارداد را تشکیل میدهد. درک صحیح این دو مفهوم و نحوه محاسبه آنها، کلید موفقیت در معاملات آپشن است. در ادامه، به بررسی دقیق هر یک از این اجزا و عوامل مؤثر بر آنها خواهیم پرداخت.

ارزش ذاتی در قراردادهای اختیار معامله

ارزش ذاتی (Intrinsic Value) مقدار واقعی و قابل محاسبهای است که یک قرارداد آپشن در صورت اعمال فوری دارد( ارزش اقتصادی لحظه حاضر قرارداد). به عبارت سادهتر، این ارزش نشان میدهد که اگر همین امروز قرارداد را اعمال کنیم، چه مقدار سود یا زیان حاصل میشود

نحوه محاسبه ارزش ذاتی برای اختیار خرید (Call Option)

قیمت اعمال – قیمت دارایی پایه = ارزش ذاتی

مثال

- قیمت سهم وبصادر: ۲۰۰ تومان

- قیمت اعمال قرارداد: ۵۰ تومان

- ارزش ذاتی: ۲۰۰ – ۵۰ = 150 تومان برای هر سهم

- ارزش کل قرارداد : ۱۵۰,۰۰۰ تومان

نحوه محاسبه ارزش ذاتی برای اختیار فروش (Put Option)

قیمت دارایی پایه – قیمت اعمال = ارزش ذاتی

Intrinsic Value = Strike Price – Asset Price

مثال

حالت اول (در سود)

- قیمت اعمال: ۳۰۰ تومان

- قیمت سهم: ۲۵۰ تومان

- ارزش ذاتی: ۳۰۰ – ۲۵۰ = 50 تومان

حالت دوم (در زیان):

- قیمت اعمال: ۳۰۰ تومان

- قیمت سهم: ۳۵۰ تومان

- ارزش ذاتی: ۰ تومان (زیرا ارزش ذاتی نمیتواند منفی باشد)

نکات کلیدی

- ارزش ذاتی همیشه صفر یا مثبت است

- فقط قراردادهای “در سود” (In-the-money) دارای ارزش ذاتی هستند

- قراردادهای “در زیان” (Out-of-the-money) ارزش ذاتی صفر دارند و صرفا ارزش زمانی دارند

ارزش زمانی در قراردادهای اختیار معامله

ارزش زمانی بخشی از قیمت آپشن است که فراتر از ارزش ذاتی آن قرار دارد. این ارزش نشاندهنده پتانسیل سودآوری قرارداد در طول زمان باقیمانده تا سررسید است.

ارزش ذاتی – قیمت واقعی قرارداد(پرمیوم) = ارزش زمانی

Time Value = Contract’s Actual Price (Premium) – Intrinsic Value

مثال

برای درک بهتر ارزش زمانی در قراردادهای اختیار معامله، بیایید با یک مثال عملی از سهم وبصادر شروع کنیم

- قیمت معامله روی تابلو: ۱۶۰ تومان

- ارزش ذاتی: ۱۵۰ تومان

- ارزش زمانی: ۱۰ تومان (تفاوت قیمت تابلو و ارزش ذاتی)

فرض کنید قرارداد اختیار معامله وبصادر روی تابلو با قیمت ۱۶۰ تومان معامله میشود. از آنجایی که ارزش ذاتی این قرارداد ۱۵۰ تومان است، تفاوت ۱۰ تومانی بین قیمت تابلو و ارزش ذاتی، همان ارزش زمانی قرارداد است

این ارزش زمانی به دلیل ریسکی است که عرضهکننده قرارداد متحمل میشود. هر چه زمان باقیمانده تا سررسید بیشتر باشد، ریسک بالاتر است زیرا پیشبینی آینده دشوارتر میشود. به همین دلیل، ارزش زمانی در ابتدای دوره معمولاً بیشتر است

به عبارت ساده تر شما طبق تحلیل انتظار رشد تا تاریخ سررسید در سهام پایه را دارید و قیمت سهم وبصادر در حال حاضر ۲۰۰ تومان است و قراردادی با قیمت اعمال ۵۰ تومان با پرمیوم ۱۶۰ تومان را برای خرید انتخاب میکنید. این قرارداد دارای ارزش زمانی ۱۰تومان است.بنابراین شما قرارداد را ۱۰ تومان گرانتر میخرید و بر روی ارزش زمانی ان حساب میکنید زیرا انتظار دارید سهم بسیار بیشتر از این ارزش زمانی رشد خواهد کرد

در طول عمر قرارداد، ارزش زمانی به تدریج کاهش مییابد. حدود یک سوم ارزش زمانی در نیمه اول عمر قرارداد از بین میرود و هر چه به زمان سررسید نزدیکتر میشویم، این کاهش شدیدتر میشود. در روز سررسید، قبل از ساعت ۱۲:۳۰، ارزش زمانی تقریباً به صفر میرسد و قیمت قرارداد معمولاً برابر با ارزش ذاتی آن گاهی حتی کمتر معامله میشود

البته شرایط خاص بازار میتواند بر این قاعده تأثیر بگذارد. مثلاً اگر سهم پایه در صف خرید باشد و خرید مستقیم سهم دشوار باشد، حتی در روز سررسید ممکن است عرضهکنندگان قرارداد، قیمتی بالاتر از ارزش ذاتی طلب کنند

چند نکته

ارزش زمانی معمولا در یک ماه آخر مانده به تاریخ سررسید قرارداد به شدت افت میکند که به این پدیده زوال زمانی (Time Decay) قراردادهای اختیار معامله میگویند

قیمت پرمیوم قراردادهایی که از نظر “وضعیت مالی” شدیدا در سود هستند، حاوی ارزش زمانی نیستند و معمولا دقیقا مساوی ارزش ذاتی هستند. به این قراردادها قراردادهای در تعادل (at parity) گفته میشود، زیرا با حرکت سهم پایه قیمت آنها به تناسب و یک به یک تغییر میکند

ارزش زمانی متاثر از تلاطم ضمنی(نوسان پذیری) و زمان باقی مانده تا سر رسید است. زمانی که نوسان پذیری دارایی پایه بالا باشد و قیمت تا تاریخ انقضا با نوسانات بالایی همراه باشد ارزش زمانی بیشتری خواهد داشت

برای راحتی کار معاملهگران، سایت آپشنباز امکان مشاهده سریع ارزش ذاتی و زمانی هر قرارداد را فراهم کرده است. کافیست به بخش زنجیره قراردادها مراجعه کنید و قرارداد مورد نظر خود را انتخاب کنید. در باکس پایین زنجیره، به راحتی میتوانید این مقادیر کلیدی را مشاهده نمایید. این ویژگی به شما کمک میکند تا با دقت بیشتری تصمیمگیری کنید.

برای مثال در قرارداد بالا وقتی که سهم خودرو قیمت ۲۲۱ تومان داشته است، این قرارداد به قیمت ۸۴ تومان معامله شده است. با توجه به اینکه قیمت اعمال آن ۱۴۰ تومان است ارزش ذاتی این قرارداد ۸۱ تومان است. در واقع اگر ۸۱ تومان بابت این قرارداد بدهید و بتوانید قرارداد را همین امروز اعمال کنید چون باید بابت هر سهم ۱۴۰ تومان بدهید مجموعا ۲۲۱ تومان پای شما در میآید و دقیقا سر به سر میشوید. پس ارزش ذاتی این قرارداد در لحظه حال ۸۱ تومان است

اما در واقعیت روی تابلو افراد این قرارداد را بیشتر از ارزش ذاتی آن معامله میکنند و به قیمت ۸۴ تومان معامله میکنند یعنی ۳ تومان بیشتر از ارزش ذاتی قرارداد، این مقدار ارزش زمانی این قرارداد است

همانطور که گفته شد قراردادهای صرفا قراردادهای در سود میتوانند ارزش ذاتی داشته باشند و قراردادهای در زیان ارزش ذاتی ندارند و صرفا ارزش زمانی دارند. ارزش زمانی آنها هم با نزدیک شدن به موعد سررسید دچار زوال زمانی میشود.

منبع خبر: آپشن باز