مقایسه بازدهی ETF های طلا نسبت به سکه در شش ماه اخیر

به گزارش بورس امروز؛ صندوقهای سرمایهگذاری طلا (Gold Funds) یکی از انواع صندوق سرمایهگذاری مشترک و قابل معامله (ETF) در بورس کالا هستند. این روش سرمایهگذاری مناسب برای افرادی است که سرمایهگذاری در طلا را همچنان یکی از بهترین و مطمئنترین روشهای سرمایهگذاری میدانند. با توجه به اینکه درصد عمدهای از سرمایهگذاری در صندوق طلا، […]

به گزارش بورس امروز؛ صندوقهای سرمایهگذاری طلا (Gold Funds) یکی از انواع صندوق سرمایهگذاری مشترک و قابل معامله (ETF) در بورس کالا هستند.

این روش سرمایهگذاری مناسب برای افرادی است که سرمایهگذاری در طلا را همچنان یکی از بهترین و مطمئنترین روشهای سرمایهگذاری میدانند.

با توجه به اینکه درصد عمدهای از سرمایهگذاری در صندوق طلا، با استفاده از گواهیهای سکه طلا، انجام میشود، قیمتگذاری طلا و همچنین نوسان قیمت در صندوقهای قابل معامله متاثر از دو پارامتر نرخ دلار و اونس جهانی است.

صندوقهای سرمایهگذاری طلا در بورس را میتوان براساس چند معیار مهم مقایسه کرد که این موارد عبارتند از:

کل ارزش خالص دارایی صندوق، میزان بازدهی با توجه به سابقه صندوق در بازههای زمانی متفاوت روزانه، ماهانه یا سالانه، توجه به تاریخ شروع فعالیت صندوق، توجه به تاریخهای بهروزرسانی قیمتها و اطلاعات صندوق، قیمت صدور و ابطال هر یونیت صندوق، تعداد واحدهای سرمایهگذاری شده و ضامن نقدشوندگی صندوق قاعدتاً از اواسط اردیبهشت ماه سال جاری که دلار روند نزولی به خود گرفت، روند صندوقهای طلا نیز با کاهش مواجه شد، اما در ارزیابی عملکرد یک سال اخیر این صندوقها مشاهده میشود که بازدهی مناسبی برای سرمایهگذاران به ارمغان آوردند.

از جذابیت صندوقهای طلا نسبت به نگهداری طلا میتوان به قابلیت نقدشوندگی بالای آن، اصالت آن، امنیت در مقابله با خطرات سرقت، قابلیت مشارکت سرمایهگذاران با سرمایه خرد، کارمزد معاملاتی اندک و مدیریت حرفهای این صندوقها اشاره داشت.

از دیگر قابلیتهای این صندوق میتوان به شفافیت عملکرد آن اشاره کرد که گزارشات این صندوقها به صورت ماهانه در کدال موجود است. در صندوق طلا مدیر صندوق میتواند هنگام افزایش حباب سکه از گواهی سکه کم کرده و به گواهی شمش اضافه و حباب صندوق را کمتر کند.

نقش بازارگردان در این صندوق ها کمک به افزایش نقدشوندگی صندوق و حفظ فاصله میان ارزش ذاتی صندوق و قیمت معاملاتی آن میباشد.

خرید سکه و طلا بهشکل فیزیکی و بهقصد کسب سود با قوانینی مثل مالیات بر عایدی سرمایه طلا و ثبت معاملات طلا در ابعاد کلان دیگر باب میل سوداگران نخواهد بود، اما مردم عادی میتوانند از طریق صندوقهای طلا به سرمایهگذاری در بازار طلا بپردازند.

البته در برخی از مواقع ممکن است درصد ناچیزی به صورت منفی یا مثبت با بازار فاصله داشته باشد که به شرایط تقاضایی که ایجاد میشود بستگی دارد، اما این فاصله چندان معنادار نیست.

به طور کلی ابزارهای نوین موجود در بازار سرمایه پوششدهنده هر نوع علایق سرمایهگذاری در بازار است. باتوجه به این که اکثر پشتوانه این صندوقها گواهی سکه بوده و قیمت سکه هم اکنون حباب ۲۶ درصدی دارد، سرمایهگذاری در صندوقهای طلا همچنان خالی از ریسک نیست.

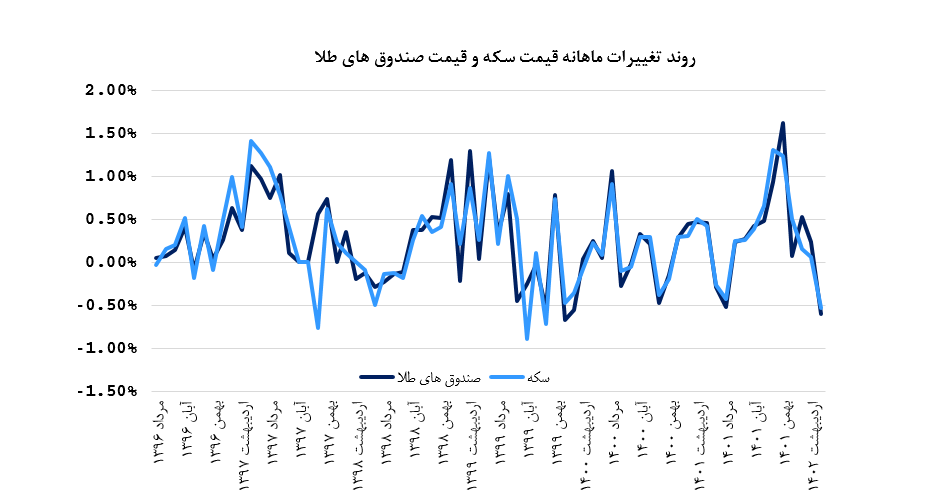

مطابق بررسیهای انجام شده از تغییرات روند قیمتی سکه و صندوقهای طلا از سال ۱۳۹۶ تاکنون، مشاهده گردیده که درصد نوسانات روزانه قیمت صندوقهای طلا در این بازه زمانی معادل ۲.۵ درصد و نوسانات تغییرات روزانه قیمت سکه معادل ۲.۶ درصد میباشد که این امر نشان میدهد در بلندمدت نوسانات این دو متغیر از یکدیگر مجزا نمیباشند و همبستگی نزدیکی با یکدیگر دارند که این مورد در نمودار ذیل مشاهده میگردد.

از آنجایی که، بازدهی این صندوقها رابطه مستقیمی با نرخ دلار و نرخ سکه دارد لذا، درخصوص تضمین سودآوری سرمایهگذاری در صندوقهای طلا هیچگونه تضمینی وجود ندارد.

با توجه به اینکه عمده سرمایهگذاری این صندوقها در سکه طلا و شمش طلاست، نمودارهای سالهای گذشته نشان میدهد، برآیند بلندمدت نوسانات ارزش سکه و شمش طلا، مثبت بوده و برای سرمایهگذاران سودآور بوده است، اما در کوتاهمدت نوسانات بازدهی این صندوقها برای سرمایهگذاران با دید کوتاهمدت مناسب نبوده است.

صندوق طلا را میتوان یکی از سودآورترین و مهمترین صندوقهای سرمایهگذاری دانست که با استفاده از طلا سرمایهگذاری غیرمستقیم اما سودآوری برای سهامداران بورسی فراهم میکند.

در حالحاضر ۱۱ صندوق طلا در بازار سرمایه درج شده است. نماد صندوقهای قابل معامله در بازار سرمایه، شامل طلا، عیار، زر، آلتون، کهربا، گوهر، مثقال، ناب، گنج، نفیس و زرفام هستند. در جدول ذیل به بررسی بازدهی تمامی صندوقهای طلای قابل معامله در بورس و سکه بهار آزادی پرداخته شده است.

لازم به ذکر است که جدول فوق بر اساس بازدهی یکساله رتبهبندی شده است. همانطور که در جدول فوق مشاهده میگردد، بازدهی سکه بهار آزادی در یک ماه اخیر منفی ۴.۶ درصد بوده است در حالیکه میانگین بازدهی صندوقهای طلا در مدت مشابه منفی ۷.۹ درصد بوده است.

در دوره سهماهه بازدهیها به ترتیب منفی ۳.۷ درصد و منفی ۵.۸ درصد، در دوره شش ماهه ۴۷.۴ درصد و ۴۷.۹ درصد و در نهایت در دوره یکساله بهترتیب ۹۰.۸ درصد و ۷۷.۵ درصد بوده است.

همانطور که مشاهده میگردد به غیر از دوره ششماهه که میانگین بازدهی صندوقهای طلا با اختلاف اندکی از بازدهی سکه بالاتر بوده است، در سایر موارد چه در دورههای افت و چه در دورههای صعود قیمتی، بازدهی سکه از میانگین صندوقهای طلا بالاتر بوده و یا با افت کمتری همراه بوده است.

در جدول ذیل رتبه هرکدام از صندوقهای قابل معامله طلا و سکه بهار آزادی بر اساس بازدهی در دورههای مختلف آورده شده است.

با مقایسه بازدهی سکه بهار آزادی و یازده صندوق طلای فعال در بازار سرمایه، مشاهده میگردد که طی یکسال اخیر رتبه سرمایهگذاری و بازدهی در سکه به طور معمول از بسیاری از صندوقها بالاتر بوده است، که این امر در جدول فوق مشهود میباشد.

در نهایت میتوان اذعان داشت که با مقایسه سرمایهگذاری در بازار سکه و صندوقهای طلا مشخص میباشد که اختلاف بازدهی این دو متغیر در دورههای زمانی مختلف به یکدیگر نزدیک بوده، اما در بیشتر موارد بازدهی سکه از میانگین صندوقهای طلا بالاتر بوده و یا با افت کمتری همراه بوده است، اما این مورد به تنهایی نشاندهنده ارزندگی بیشتر سرمایهگذاری در سکه نمیباشد زیرا باید به مواردی همچون امنیت پایین نگهداری سکه، عدم امکان سرمایهگذاری وجوه خرد در این بازار و نوسان باز روزانه نیز اشاره داشت که ریسک سرمایهگذاری در سکه را افزایش میدهد. از سویی صندوقهای طلا با مدیریت حرفهای مدیران سرمایهگذاری، امکان مشارکت سرمایهگذاران خرد و محدودیت روزانه دامنه نوسان، ریسک کمتری را برای سرمایهگذاران به همراه دارد.