بررسی رشد اقتصادی، تشکیل سرمایه ثابت ناخالص و ترازپرداختها در نیمه نخست سال ۱۴۰۰

الف) رشد اقتصادی رشد اقتصادی یا رشد تولیدناخالص داخلی به معنای رشد بهای تمام شده کالاها و خدمات تولید شده در چارچوب مرزهای کشور و در یک بازه زمانی مشخص (یکساله) است. با وجود کاستی هایی که این شاخص دارد، عموماً معیاری برای سنجش و مقایسه اقتصادها با یکدیگر میباشد. بررسی این شاخص در دهه […]

الف) رشد اقتصادی

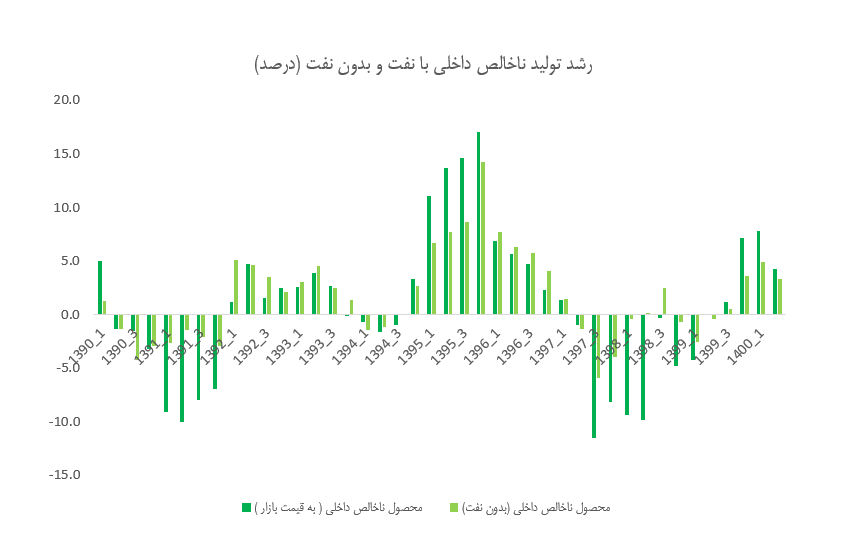

رشد اقتصادی یا رشد تولیدناخالص داخلی به معنای رشد بهای تمام شده کالاها و خدمات تولید شده در چارچوب مرزهای کشور و در یک بازه زمانی مشخص (یکساله) است. با وجود کاستی هایی که این شاخص دارد، عموماً معیاری برای سنجش و مقایسه اقتصادها با یکدیگر میباشد. بررسی این شاخص در دهه ۱۳۹۰ نشان میدهد طی ۱۰ سال گذشته در چهار دوره زمانی رشد اقتصادی ایران منفی بوده است. بازه نخست مربوط به شوک نفتی اول در سال ۱۳۹۱ که رشد اقتصادی را تا ۷.۷- درصد کاهش داد میباشد. بازه دوم مربوط به کاهش درآمدهای نفتی در پی کاهش قیمت نفت به کانال ۴۰ دلار در هر بشکه است. با این حال، کاهش رشد در این بازه از شدت کمتری نسبت به شوک اول نفتی در دهه ۱۳۹۰ برخوردار بود و بیشترین رقم منفیای که ثبت کرد تقریبا ۴.۵ درصد بود. بازه سوم، مجدداً از طریق شوک نفتی دوم در سال ۱۳۹۷ اتفاق افتاد که منجر به ثبت ارقامی نظیر ۱۰- درصد برای رشد اقتصادی شد. این شوک با وجود بهبود نسبی در اواخر سال ۱۳۹۸ در سال ۱۳۹۹ نیز ادامه پیدا کرد و دو سال سخت را بهلحاظ رکودی بر کشور تحمیل نمود.

با این وصف، میتوان گفت رشد اقتصادی ایران در دهه ۱۳۹۰ تقریباً صفر درصد بود، بدین معنا که تولید کل اقتصاد طی یک دهه تقریباً ثابت ماند. با وجود وضعیت نامناسب رشد اقتصادی در دهه گذشته، سال ۱۴۰۰ با رشد مثبت اغاز شد و طی دو فصل نخست سال، توانست ۳.۳ درصد افزایش را نسبت به بازه مشابه سال قبل تجربه کند.

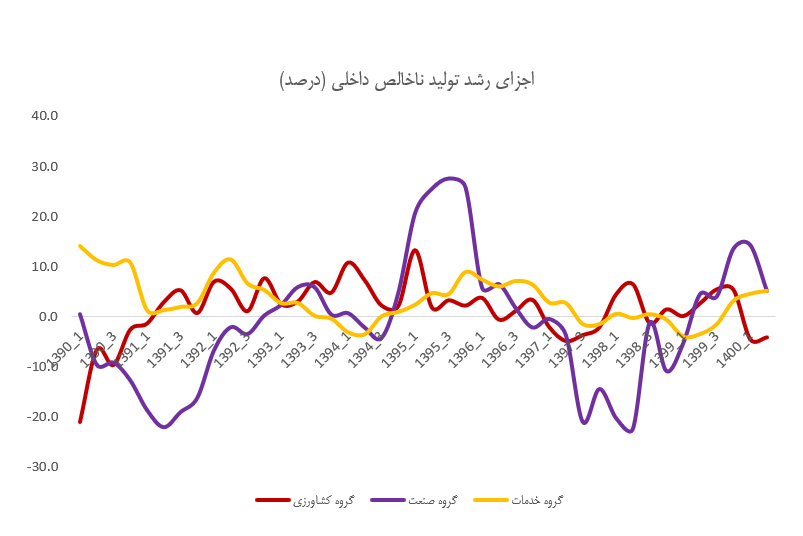

اجزای تولید ناخالص داخلی شامل گروه خدمات، گروه کشاورزی، گروه صنعت و نفت میباشند. از آنجا که در چارچوب آماری مرکز آمار، بخش نفت جزئی از بخش صنعت محسوب میشود، این دستهبندی چهارگانه به سه مورد تبدیل میشود. همانطور که بالاتر اشاره شد، عموم رشدهای منفی در دهه ۱۳۹۰ براثر شوکهای نفتی ایجاد شده بودند. مطابق نمودار زیر، بیشترین نوسان در بین اجزای تولیدناخالص داخلی نیز مربوط به گروه صنعت (حاوی بخش نفت) میباشد که موید همان نکته است. نکته قابل توجه دیگری که وجود دارد این است که رشد بخش صنعت روی رشد بخش خدمات نیز اثرگذار بوده و در حقیقت نوسانات بخش نفت بر روی صنعت و خدمات اثرگذاری بالایی داشته است. تنها بخش کشاورزی اثرپذیری قابل توجهی از بخش نفت نداشته است.

ب) تشکیل سرمایه ثابت ناخالص

سرمایه مجموعهای از کالاهایی است که موجب تسریع فرآیند تولید و سودآوری میشود. بدون وجود کالاهای سرمایهای نمیتوان به رشد اقتصادی و بزرگ شدن کیک اقتصاد امیدوار بود. در این زمینه، یکی از شاخصهای مهمی که بیانگر تغییرات سرمایه است، تشکیل سرمایه ثابت ناخالص میباشد.

پیش از بررسی این شاخص، باید اشاره کنیم که سرمایه ناهمگن است، بهاین معنی که کالاهای سرمایهای را نمیتوان جانشین یکدیگر فرض کرد. مثلا برخلاف یک توده برفی یا میوههایی که بر روی یک درخت وجود دارد، سرمایه از عناصری تشکیل شده قابلیت جمعپذیری ندارند. نمیتوان برای فهم دقیق سرمایه نمیتوان یک ماشین لباسشویی و یک اجاق گاز را در کنار هم قرار داد. بهسخن دیگر، نمیتوان همانند خمیر بازی آنها را تغییر داد و خراب کرد، باید توجه داشت که سرمایه بدون در نظر گرفتن علیت و زمان در ساختارش حرف مهمی برای گفتن ندارد. از همین رو، هر چقدر در توضیح سرمایه جزئیتر و شویم به تحلیل دقیقتری دست خواهیم یافت.

برای تعریف ساده سرمایه ثابت ناخالص میتوان به سرمایههای غیر نقدی یک مجموعه اشاره نمود اما در تعریف دقیق این شاخص باید گفت تشکیل سرمایه ثابت ناخالص از طریق ارزش کل تحصیل، منهای واگذاری داراییهای ثابت یک تولیدکننده در دوره حسابداری بهعلاوه بعضی مخارج مشخص شده در خدماتی که به ارزش داراییهای تولید نشده میافزاید اندازهگیری میشود. بهعبارتی، تشکیل سرمایه ثابت ناخالص عبارت است از هزینه خریداری (یا ارزش تولید به حساب خود) کالاهای سرمایهای منهای خالص فروش کالاهای سرمایهای دست دوم و قراضه در طول یک دوره حسابداری (معمولاً یک سال) است.

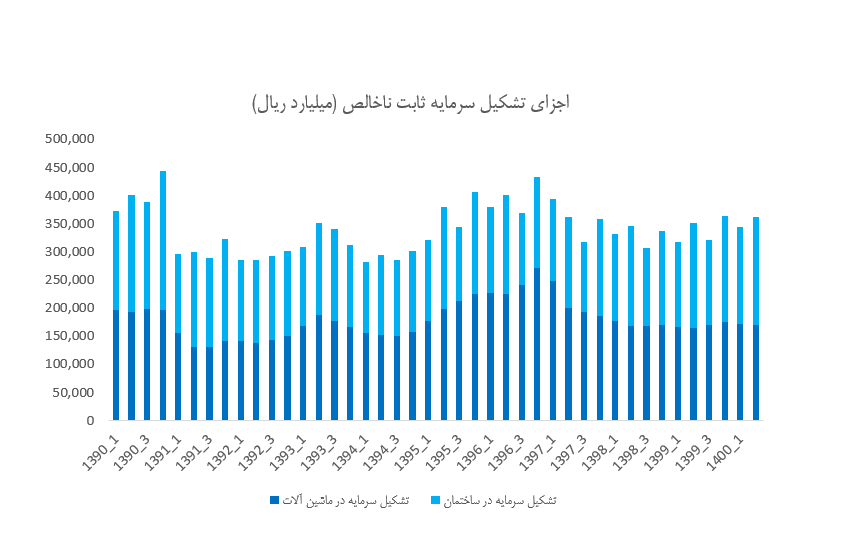

بررسی ارقام تشکیل سرمایه ثابت ناخالص طی دهه ۱۳۹۰ نشان میدهد در شرایطی که این رقم برای فصول ابتدایی سال ۱۳۹۷ حدود ۴۵۰ هزار میلیارد ریال بوده، با یک افت محسوس به حدود ۳۰۰ هزار میلیارد ریال میرسد و از نیمه سال ۹۷ تا نیمه سال ۱۴۰۰در یک محدوده کمنوسانی (بین ۳۰۰ تا ۳۵۰ هزار میلیارد ریال) تغییر مینماید.

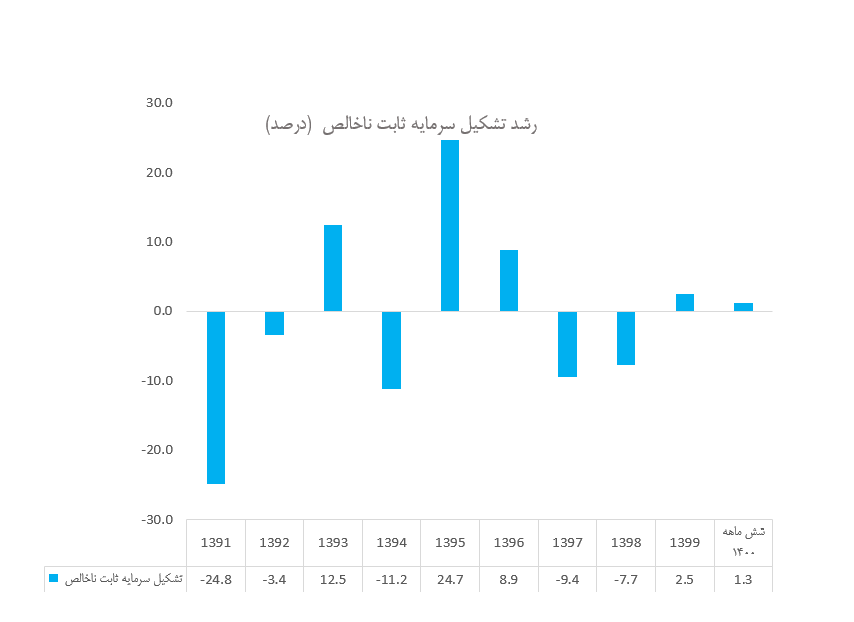

تشکیل سرمایه ثابت ناخالص در حقیقت یکی از ارکان اصلی تولید ملی است. تشکیل سرمایه ثابت ناخالص نشان میدهد وضعیت کالاهای واسطهای چگونه است؛ لازم به ذکر است که بهبود وضعیت کالاهای واسطه بر تولید نهایی اثرگذار میباشد. از آنجا که تشکیل سرمایه ثابت ناخالص یکی از پایههای رشد اقتصادی است. بررسی رشد تشکیل سرمایه ثابت ناخالص طی دهه ۱۳۹۰ نشان میدهد طی سه دوره زمانی این شاخص منفی بوده است. دوره اول مربوط به همان شوک نفتی ابتدای دهه ۱۳۹۰ است. در این دوره بیشترین رشد منفی با ثبت رقم ۲۴ درصد تجربه شد. این رشد منفی در سال بعد (۱۳۹۲) نیز ادامه پیدا کرد و ۳.۴ درصد دیگر کاهش در این شاخص ثبت شد. بنابراین طی شوک اول نفتی، حدود ۲۸ درصد افت در تشکیل سرمایه ثابت ناخالص رخ داد.

دوره دوم مربوط به زمانی است که قیمت نفت کاهش یافت و تشکیل سرمایه ثابت ناخالص بیش از ۱۱ درصد کاهش یافت. دوره سوم نیز در سال ۱۳۹۷ و ۱۳۹۸ رخ داد. طی این دو سال نیز بیش از ۱۷ درصد از تشکیل سرمایه ثابت ناخالص کاسته شد. با این حال، از سال ۱۳۹۹ روند مذکور تغییر کرد و حدود ۲.۵ درصد رشد در تشکیل سرمایه ثابت ناخالص دیده شد. با وجود اینکه انتظار میرفت رشد سال ۱۳۹۹ نوید تداوم و تقویت رشد این شاخص باشد، اما در نیمه نخست سال ۱۴۰۰ این رقم تنها ۱.۳ درصد بود.

با توجه به اینکه اشاره شد سرمایه ثابت ناخالص ارتباط وثیقی با کالاهای واسطهای دارد، میتوان آنرا در یک تقسیمبندی کلی به تشکیل سرمایه ثابت ناخالص در ساختمان و در ماشینآلات تفکیک کرد. طی شوک دوم نفتی در سالهای ۱۳۹۷ و ۱۳۹۸ اتفاق خاصی که آنرا از سایر تحولات دهه ۱۳۹۰ جدا میکند رخ داد و آن کاهش سهم تشکیل سرمایه ثابت ناخالص در ماشینآلات در مجموع تشکیل سرمایه ثابت ناخالص بود. بهعبارتی، فارع از رشد مثبت و منفی هر دو جزء تشکیل سرمایه ثابت ناخالص طی ۱۰ سال اخیر، سهم ماشینآلات نیز کمتر شده که بهمعنای تحدید بیشتر تولید و افزایش روند فرسایش در موجودی سرمایه کشور میشود.

مطابق بررسی صورت گرفته در حوزه تشکیل سرمایه ثابت ناخالص در ماشینآلات و ساختمان، ملاحظه میشود که بزرگترین افت در سال ۱۳۹۱ با ثبت رقم ۲۸.۵- درصد و ۲۱.۳- درصد برای ماشینآلات و ساختمان بوده که در سال بعدی (۱۳۹۲) رشد منفی برای حوزه ساختمان باقی ماند، بهطوریکه یک رشد ۸.۳- درصدی دیگر را نیز تجربه کرد اما رشد بخش ماشینآلات مثبت شد. در سال ۱۳۹۴ نیز این رقم برای ایندو بهترتیب ۱۲- درصد و ۱۰.۳- درصد بوده است. پس از رفع شوک اول و افت سال ۱۳۹۴، روند صعودی آغاز شد اما این روند با بروز شوک دوم مجدداً قطع گردید. در زمان شوک نفتی دوم، کاهش رشد بهاندازه شوک اول نبود اما برای سه سال متوالی تشکیل سرمایه ثابت در بخش ماشینآلات منفی شد؛ بهصورتیکه حدود ۳۳ درصد از تشکیل سرمایه در بخش ماشینآلات کاسته شد. این رقم نوع خود بسیار چشمگیر و قابل ملاحظه است و نشان دهنده همان فرسایش تولیدی است که ذکر آنرا بهمیان آوردیم.

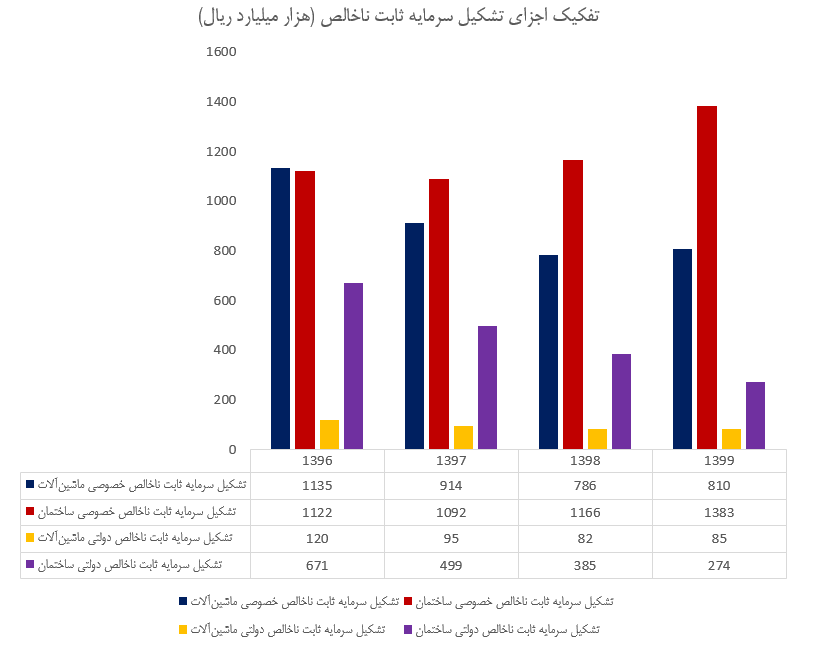

برای بررسی دقیقتر تشکیل سرمایه ثابت ناخالص میتوانیم اجزاء آنرا نیز بهدو قسمتِ بخش خصوصی و بخش دولتی تفکیک کنیم. با اینکار متوجه میشویم که کاهشهای اتفاق افتاده بیشتر از سوی کدام بخش بوده است. طی چهار سال منتهی به ۱۴۰۰ کمترین تشکیل سرمایه مربوط به بخش ماشینآلات بوده است، تا اینجا همان نتایج قبلی را ملاحظه میکنیم اما وقتی به تفکیک این مسئله نگاه کنیم، متوجه میشویم کاهش مخارج دولت در بخش ماشینآلات موجب این افت شده است. در حقیقت، بخش خصوصی طی این چهار سال بهطور میانگین ۹۱۱.۲ هزار میلیارد ریال به تشکیل سرمایه ثابت ناخالص در ماشینآلات کمک کرده است اما این رقم برای بخش دولتی معادل ۹۵.۵ هزار میلیارد ریال بوده است. یعنی بخش خصوصی در حوزه ماشینآلات بیش از ۹.۵ برابر بخش دولتی، به تشکیل سرمایه ثابت ناخالص کمک کرده است. نکته منفی دیگری که وجود دارد این است که طی این چهار سال، تشکیل سرمایه بخش خصوصی در ماشینآلات دائماً نزولی بوده و از ۱۱۳۵ هزار میلیارد ریال به ۸۱۰ هزار میلیارد ریال رسیده است.

ج) حساب جاری و ترازپرداخت ها

سیاست آزادسازی نرخ ارز هرچند اقدام قابل دفاعی است اما تا زمانی که پیش¬نیازهای آن مهیا نباشد تبعات بسیار زیادی دارد. این تفکر که هروقت اقدام به آزادسازی شود اوضاع بهبود پیدا می کند، یک تصور ساده اندیشانه است که حل تمام مشکلات را تنها و تنها در یک متغیر می¬بیند. واقعیت این است که، آزادسازی نرخ ارز، برخلاف ایده کسانی که فکر می-کنند موجب کاهش نرخ یا حداقل ثبات آن می شود، ممکن است به جهش مجدد نرخ بازار منتهی شود.

اگر این تصور وجود داشته باشد که مثلاً با حذف ارز ترجیحی، عرضه ارز در بازار ثانویه یا متشکل بیشتر می¬شود و بنابراین افزایش نرخ ارز کاهش خواهد یافت، یک تصور ناقص از وضعیت بازار ارز است. پیشاپیش باید این¬را هم اضافه کرد که مقصود این نیست که ارز ترجیحی یا رژیم های ارزی غیرشناور باید وجود داشته باشند، اتفاقاً اگر وجود نداشته باشند شرایط بهتری خواهیم داشت، اما وقتی -به¬هر دلیلی- شکل گرفتند، نمی توان آن را بدون مقدمه یا بدون هدف دقیق و سیاست جایگزین مناسب حذف نمود. این پیش¬زمینه¬ها چه چیزی هستند؟ در وهله نخست حساب جاری ، و در وهله¬های بعدی، حساب مالی یا سرمایه و تراز پرداخت ها .

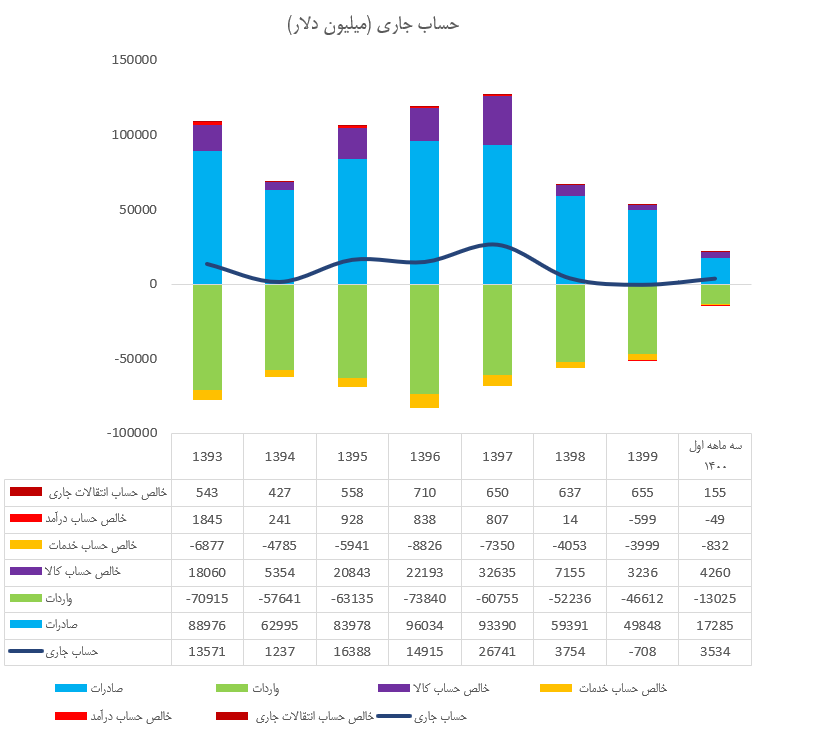

حساب جاری در یک بیان ساده تشکیل شده صادرات و واردات، به¬اضافه چند متغیر جزئی دیگر (خالص حساب درآمد، خالص حساب خدمات و خالص حساب انتقالات جاری) است. به¬عبارتی، حساب جاری آینه انعکاس تراز تجاری است. از آنجا که کالا و خدمات معمولاً در دوره¬ی جاری مصرف میشوند، به¬این حساب، حساب جاری گفته میشود. این حساب عملاً وضعیت ورود و خروج ارز از جهت تجارت را نشان می دهد:

همانطور که ملاحظه میشود، با بروز شوک نفتی سال ۱۳۹۷، حساب جاری کشور وارد یک روند نزولی شد و حتی در سال ۱۳۹۹ یک رقم منفی را بهجای گذاشت. بنابراین، در شرایطی که حساب جاری منفی است، و عملاً خروج ارز وجود دارد چگونه میتوان آزادسازی نرخ ارز را بدون دغدغهی جهش بیشتر نرخ ارز انجام داد؟ برای آزادسازی نرخ ارز حداقل باید ذخایر مناسبی از این حیث وجود داشته باشد و برای چند سال نیز این مازاد حساب جاری باید تکرار شود تا بتوان روی پایدار بودن نرخ ارز آزاد حساب کرد.

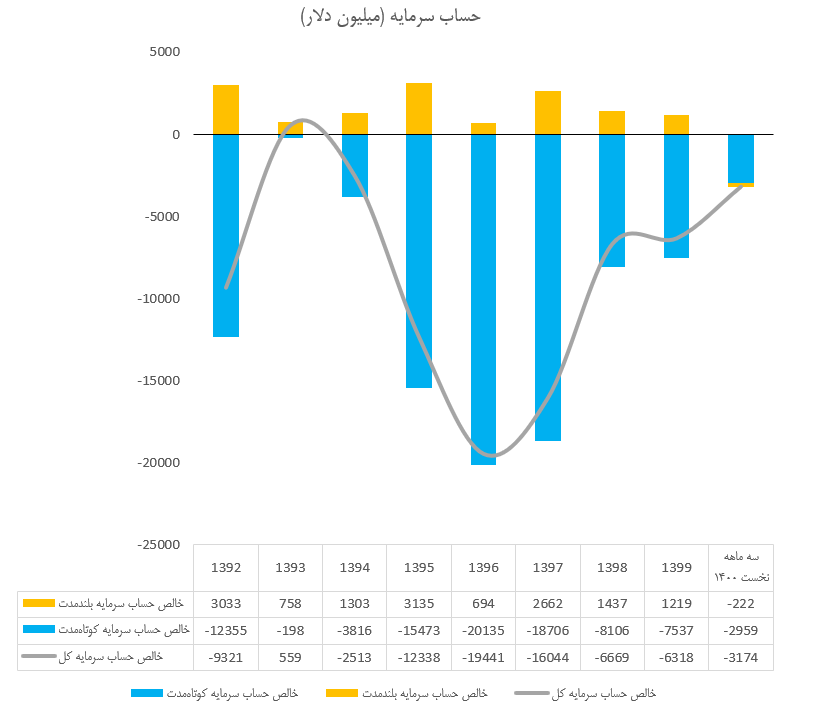

البته اگر حساب مالی که متشکل از سرمایهگذاری خارجی (FDI) و سرمایهگذاری در اوراق، سهام و سپرده ارزی است مثبت باشد، میتواند کسری ناشی از منفی بودن حساب جاری را جبران نماید. مازاد در حساب دارایی یعنی جریان سرمایه بهسمت داخل کشور است؛ و برعکس. نکته دیگر اینکه، برخلاف مازاد در حساب جاری، مازاد حساب سرمایه میتواند بهمعنای قرض گرفتن دولت از موسسات و کشورهای دیگر یا فروختن داراییها بهجای درآمد باشد. در مجموع میتوان گفت: چون دولتها نمیتوانند برای جبران کسری تجاری خود دلار منتشر کنند، چارهای ندارند جز اینکه بهطُرُق دیگری ارز را به داخل کشور خود جذب کنند؛ مانند ترکیه که عموماً حساب جاری منفی دارد (یعنی خروج دائمی ارز دارد) اما با اتکا به حساب مالی مثبت، آنرا پوشش داده است.

نگاهی به وضعیت حساب مالی ایران در دهه ۱۳۹۰ نیز همان نتایج حساب جاری را نشان میدهد، و حتی میتوان گفت حساب مالی وضعیت نامناسبتری نسبت به حساب جاری دارد. حساب مالی ایران در سالهای مورد بررسی، بهجز سال ۱۳۹۳ دائماً منفی بوده و اگر این حساب را در فاصله سالهای ۱۳۹۲ تا بهار ۱۴۰۰ بهصورت کلی ببینیم، متوجه خواهیم شد که مجموعاً ۷۵.۲ میلیارد دلار خروج سرمایه داشتهایم.

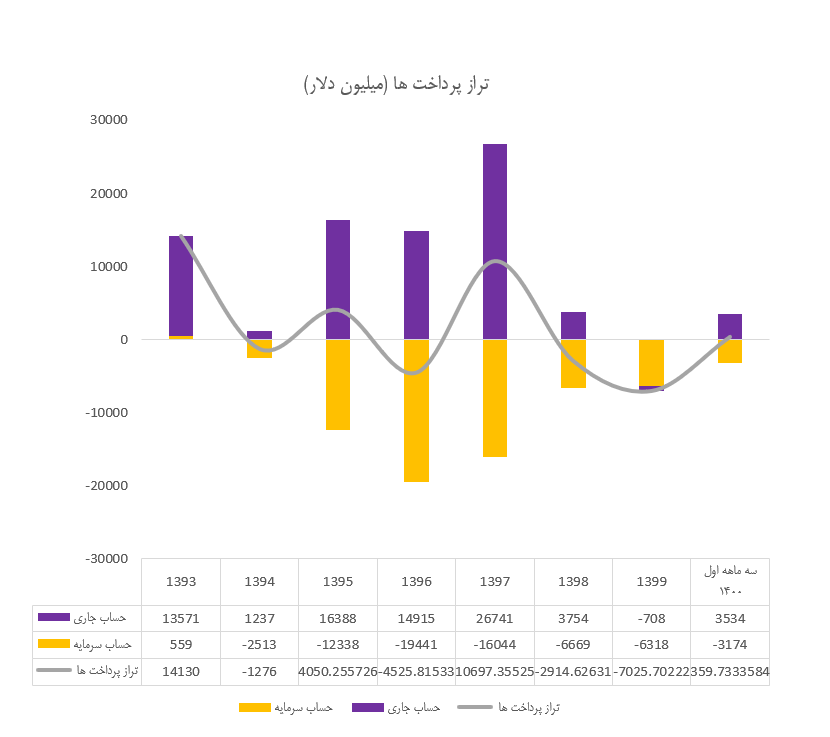

با این وضعیت حساب جاری و حساب مالی، آزادسازی نرخ ارز یک اشتباه تاریخی خواهد بود؛ این مسئله با تشدید افزایش قیمت ارز میتواند منجر به یک ارز ترجیحی جدید شود. بنابراین آزادسازی در این شرایط صرفاً نرخ ارز ترجیحی را تغییر میدهد، نه اینکه آنرا حذف نماید. ضمن اینکه در این فرآیند یک شوک تورمی جدید نیز بهپیکره اقتصاد ایران تحمیل خواهد شد. برای بررسی نهایی، میتوان از تراز پرداختها بهعنوان جمعبندی این بحث نام بُرد.

تراز پرداختها شامل جریان ورود و خروج کالاها در کنار ورود و خروج سرمایه است. در واقع، تراز پرداختها تجمیع مفاهیم حساب جاری و حساب سرمایه میباشد. بنابراین تراز پرداخت بهما این را میگوید که مطالبات یک کشور از باقی کشورهای جهان چقدر است. همانطور که گفته شد برای آزادسازی نرخ ارز نمیتوان بیتوجه به این تراز عمل کرد. این تراز در سالهای ۱۳۹۴، ۱۳۹۶، ۱۳۹۸ و ۱۳۹۹ منفی بوده و در بهار ۱۴۰۰ نیز تقریباً صفر بوده است. بهخاطر داشته باشیم که نقش تراز پرداختها در تورم یکی از همان عوامل غیرپولیِ متعارف است که از طریق تحریک انتظارات تورمی، فشار درونی به خلق نقدینگی وارد میکند.

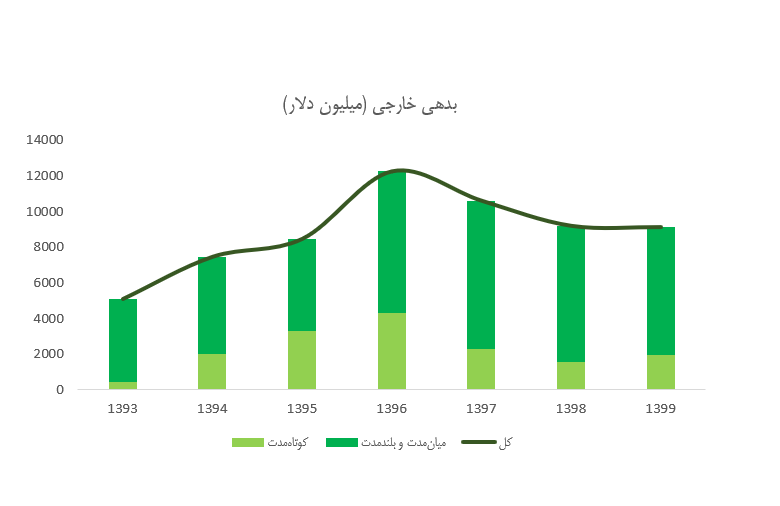

تنها نکته مثبت اقتصاد ایران در حوزه مالیه ثبات در بدهی خارجی است؛ برعکس کشورهایی نظیر ترکیه که برای مثبتشدن حساب مالی خود، خود را بدهکار وامدهندگان بین المللی کردهاند، بدهی خارجی ایران (در کوتاهمدت و بلندمدت) حدود ۱۰ میلیارد دلار بوده و مشکل اساسیای ایجاد نمیکند. بهخاطر داشته باشیم که بحران بدهی خارجی یکی از دلایل اصلی بروز ابر تورم در کشورهایی نظیر ونزوئلا بوده است.