بازگشت بازار به ارزندگی بهمن ۱۳۹۸

محمد شاکری صفت کارشناس بازار سرمایه| علاوه بر این بازار سرمایه طی هفته های اخیر معاملات کم رمقی را تجربه کرده است و به جز برخی تک سهم ها، شاهد کاهش حجم معاملات در اکثریت بازار هستیم. جدای از تامین مالی شدید دولت از محل بازار سرمایه و فروش اوراق در بازار و افزایش مداوم […]

محمد شاکری صفت کارشناس بازار سرمایه| علاوه بر این بازار سرمایه طی هفته های اخیر معاملات کم رمقی را تجربه کرده است و به جز برخی تک سهم ها، شاهد کاهش حجم معاملات در اکثریت بازار هستیم. جدای از تامین مالی شدید دولت از محل بازار سرمایه و فروش اوراق در بازار و افزایش مداوم نرخ اخزا (که نتیجه آن خروج سرمایه به عنوان مهمترین مولفه رشد بازار می باشد)، به نظر می رسد سرمایه گذاران هنوز نیم نگاهی به ریسک های آینده اقتصاد از جمله روند مذاکرات آتی دارند؛ همچنان برخی از مولفه های اثر گذار بازار در هاله ای از ابهام قرار گرفته اند که آثار آن را در نوسانات قیمتی بازار می توان مشاهده کرد. از جمله مهمترین این مولفه ها می توان به چشم انداز مذاکرات احیای توافق هسته ای برجام، تصمیم در خصوص ارز ترجیحی برخی صنایع، کنترل قیمتی کالاها از جمله قیمت گذاری خودرو، مشکلات حوزه انرژی با شروع فصل سرما را می توان نام برد.

از سوی دیگر وضعیت قیمت جهانی کامادیتی ها در شرایط مطلوبی قرار دارد و بسیاری از کامادیتی ها توانسته اند رشد قیمتی خود را تثبیت نمایند؛ براین اساس پیش بینی می شود تاثیر آن را در صورت های مالی شرکتهای مذکور بتوان مشاهده کرد.

در ادامه نیم نگاهی به آخرین وضعیت بازار خواهیم انداخت:

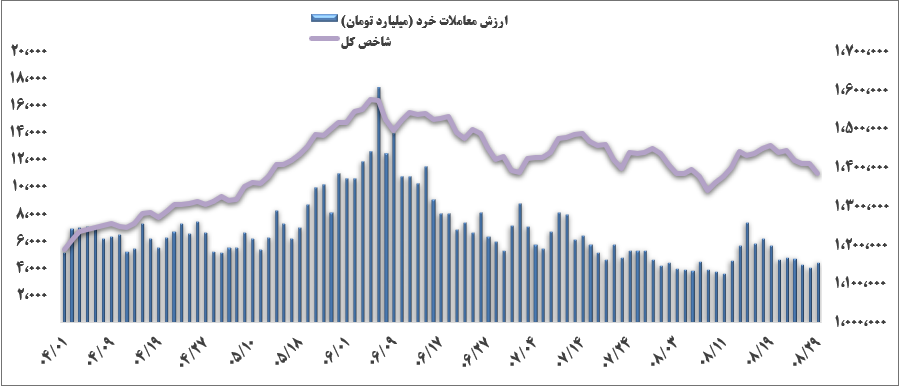

( تصویر ۱) ارزش معاملات خرد طی روزهای اخیر در محدوده ۴۰۰۰ تا ۵۰۰۰ میلیارد تومان در جریان می باشد که همچنان نسبت به روزهای سبز بازار کاهش محسوسی یافته است. طی ۵ ماه گذشته بیشترین ارزش معاملات در شهریور ماه به میزان ۱۷ هزار میلیارد تومان ثبت گردید و کمترین میزان آن در آبان ماه برابر با ۳.۶ هزار میلیارد تومان به ثبت رسیده است.( تصویر ۲)

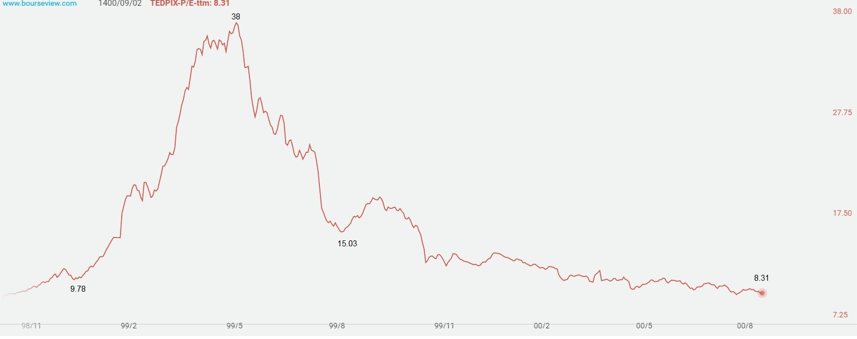

P/E ttm بازار در زمان تهیه این گزارش به محدوده ۸.۳۱ واحد رسیده است و طی هفته های اخیر در محدوده کوچکی در حال نوسان می باشد که به نظر میرسد بازار در این محدوده در حال کف سازی می باشد.

نسبت قیمت به درآمد در سال قبل و در اوج رشد بازار توانسته بود به رقم ۳۸ واحد برسد که قله تاریخی آن می باشد. آخرین بار نسبت قیمت به درآمد بازار در بهمن ۱۳۹۸ در محدوده ۸ واحد قرار گرفته بود و به عبارتی بازار به ارزندگی قیمتی بهمن ماه دو سال قبل بازگشته است.

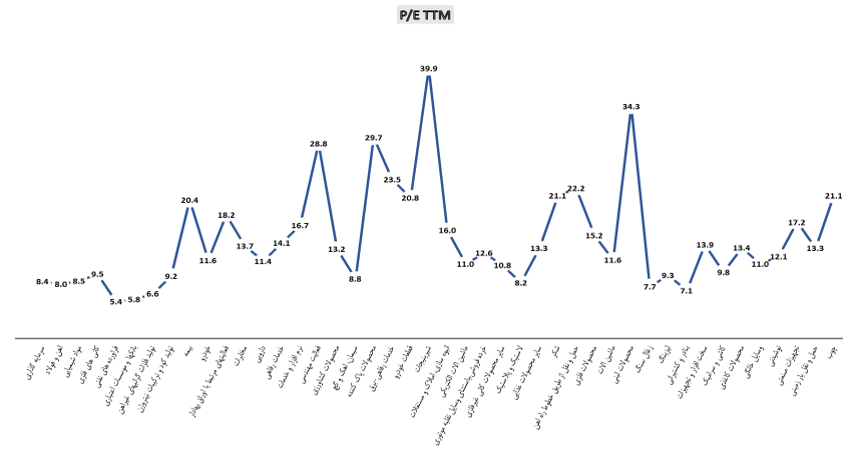

در تصویر(۳) مقدار نسبت قیمت به درآمد را به تفکیک صنایع و منظم شده از چپ به راست بر اساس بیشترین ارزش بازار می توان مشاهده کرد. طبق این نمودار، کمترین P/E مربوط به صنعت فراورده های نفتی (۵.۴) و بیشترین P/E صنعت شیرینیجات (۳۹.۹) می باشد.

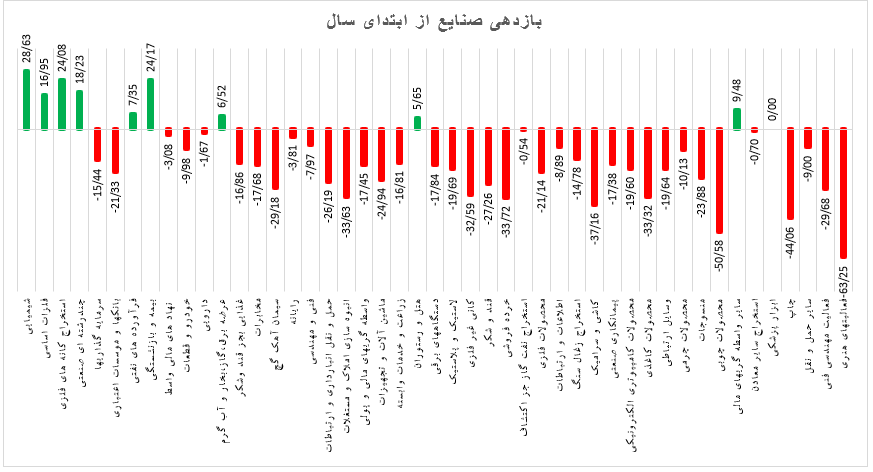

تصویر(۴)از ابتدای سال ۱۴۰۰ تا کنون سهامداران در صنایع مختلف به طور میانگین شاهد زیان ۱۳ درصدی ارزش سهام خود بوده اند. اما در طی این مدت برخی از صنایع بازدهی مثبت داشته اند که بیشترین بازدهی را گروه شیمیایی با ۲۸ درصد و گروه استخراج کانه های فلزی و بیمه-بازنشستگی هریک با ۲۴ درصد بازدهی رتبه اول تا سوم را از آن خود نمودند.

مقایسه بازدهی سایر بازارها

| واحد | آخرین قیمت | بازده هفتگی | بازده از ابتدای سال | بازده ماه گذشته (مهر) | بازده سال گذشته (۹۹) | |

| دلار نیمایی | ریال | ۲۳۴,۵۲۹ | ۱.۳% | -۰.۳% | ۰.۸% | ۷۲.۵% |

| سکه بهار آزادی | ریال | ۱۲۴,۷۹۰,۰۰۰ | -۰.۱۸% | ۱۴.۰% | -۰.۸% | ۸۱.۶% |

| مسکن (تهران) – هر متر مربع | ریال | ۲۶۷,۲۰۰,۰۰۰ | – | -۱۱.۷% | -۱۵.۷% | ۸۰.۳% |

| شاخص کل بورس | – | ۱,۳۸۶,۹۳۵ | -۳.۱۴% | ۵.۹% | ۳.۲% | ۱۵۵.۰% |

تصویر(۵)

سکه بهار آزادی در پایان آبان ماه در محدوده ۱۲.۴۷۹.۰۰۰ تومان معامله گردید که از ابتدای سال تا تاریخ مذکور ۱۴ درصد رشد داشته است و می توان گفت بیشترین بازدهی را از ابتدای سال در میان سایر بازارها به خود اختصاص داده است. رتبه دوم بازدهی مربوط به شاخص کل بورس می باشد که بازدهی ۵.۹ درصدی را از خود به ثبت رسانده است. دلار نیمایی طی ۸ ماه اخیر نتوانسته است بازدهی کسب نماید و حتی افت اندکی داشته است. در نهایت شاخص مسکن شهر تهران نیز نسبت به ۸ ماه قبل افت ۱۵.۷ درصدی داشته است.